新华财经北京7月5日电(胡玉婷)6月份,在央行超过1.5万亿元的大额净投放下,资金面整体保持宽松,资金价格维持低位。7月份伊始,央行连续暂停逆回购,市场流动性面临约2万亿资金缺口,市场流动性能否继续维持宽松呢?

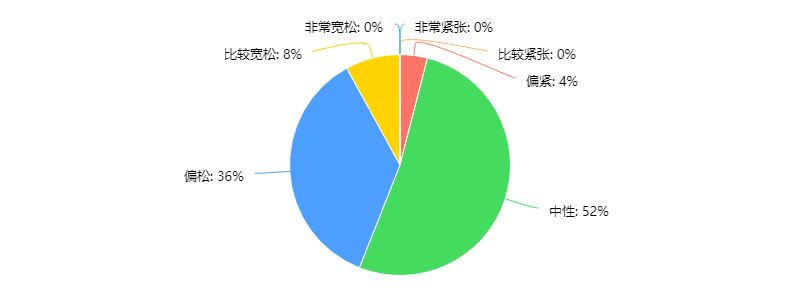

新华财经特别调查了25位金融业内首席分析师和专家学者,结果显示,52%的受访专家认为,7月份流动性将处于中性,36%的受访专家认为7月份的资金面将偏松。受访专家认为,影响7月份流动性的主要影响因素分别为同业存单发行及到期、MLF到期、债券发行及企业缴税。对于整个三季度流动性,56%的受访专家认为将呈现偏松状态。

受访专家对7月流动性预测

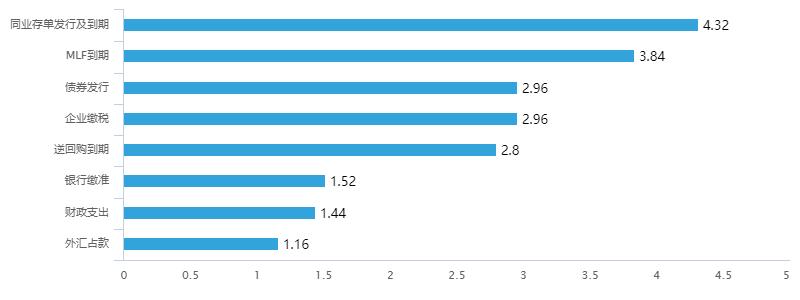

影响7月份流动性的主要因素

7月为缴税大月 MLF到期量6905亿元

新华财经调查结果显示,7月首周(7.1-7.7)逆回购到期是影响流动性的最主要因素。数据显示,7月份共有5600亿逆回购到期,集中在上旬。

从历史数据来看,4月份央行仅有4天进行了逆回购操作,5月份有9天,而6月份这一操作频次增加到了14天,逆回购的操作窗口期大大降低。除了释放流动性之外,高频的逆回购操作不但可以释放流动性,还有利于减少货币的预防性需求。有分析师认为,需要密切关注上半月央行对于公开市场到期的处理,一旦缩量对冲意味着流动性波动冲击再度加大。

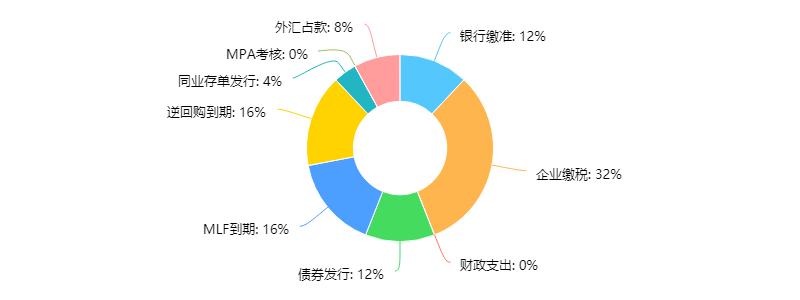

7月第二周(7.8-7.14)影响流动性的因素更加多元化,有32%的受访专家认为首要影响因素是企业缴税,另外MLF到期、逆回购到期及银行缴准也是扰动因素。

7月份第二周(7.8-7.14)影响流动性的最主要因素

7月13日有1885亿元MLF到期。对于7月份财政存款的规模,市场机构估算的数值不尽相同,从4000亿元-1万亿元不等,时点主要体现在15号左右的缴税时间窗口。

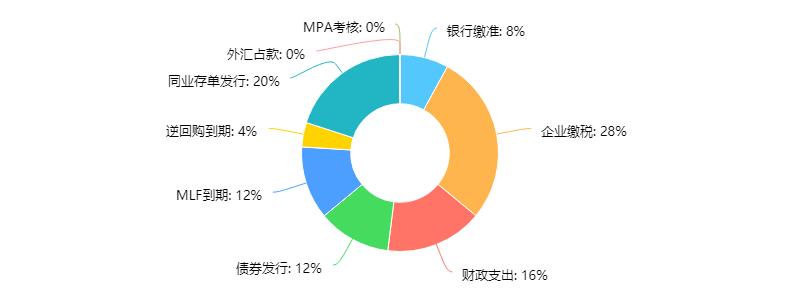

进入7月第三周(7.15-7.21),企业缴税依然是扰动流动性的最主要因素,不过影响力稍有减弱,其他因素包括同业存单发行、债券发行和MLF到期。数据显示,6月同业存单发行规模14787.5亿,到期量为16950.5亿元,净融资规模为-2163亿元,7月份同业存单到期量降至13001.8亿元。

7月份第三周(7.15-7.21)影响流动性的最主要因素

到了7月第四周(7.22-7.28),流动性的影响因素更加集中和单一,44%的受访专家认为MLF到期是首要因素。7月23日将有5020亿元MLF到期,规模较大。6月份央行进行了2次一年期的MLF操作,净投放770亿元,较今年1-5月份有所增加。参考6月份相似情况,受访专家认为,届时央行或将续作一年期MLF进行对冲。

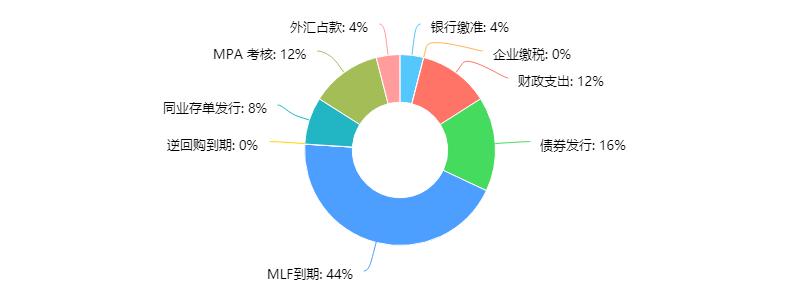

7月份第四周(7.22-7.28)影响流动性的最主要因素

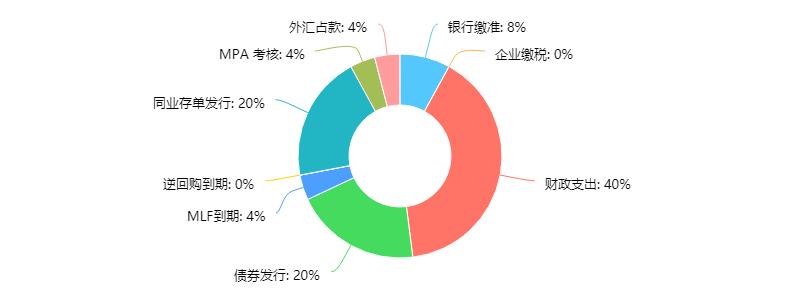

月末最后一周跨月(7.29-8.4),财政支出成为流动性的最大影响因素,其次是债券发行和同业存单发行。

7月份第五周(7.29-8.4)影响流动性的最主要因素

值得注意的是,7月地方债大概率延续6月发行节奏加快的趋势,或对进一步对流动性形成扰动。据悉,6月份地方债发行近9000亿元,受访专家认为,需密切关注地方债超预期发行的可能。

资金利率有望维持低位水平

6月份资金实现了平稳跨季,对于7月份的资金面状况,有分析师认为,流动性分层仍在,货币政策宽松边际短期内快速退出的概率较小,逆回购到期的自然回收过程相对缓慢,资金利率的低位水平维持时间存在超预期的可能。

因为中小银行负债问题、非银分层问题、降成本、地方债发行、外部形势变化等都需要央行的流动性支持,因此央行仍有必要维持货币市场利率在较低水平。

6月26日,国务院常务会议再度强调“进一步降低小微企业融资实际利率”,确定了多项措施,提出尽快完善商业银行贷款市场报价利率机制,更好发挥贷款市场报价利率在实际利率形成中的引导作用。

“政策目标仍是2018年以来的不变主题——支小助微、降低融资成本,但此次会议更细致而全面——量价两方面兼顾。背后可能意味着政策将逐步在价格工具领域发力,深化利率市场化改革或许是后续政策的着力点。”中信证券研究所副所长明明表示,随着利率市场化推进,利率并轨渐近,价格工具优于数量工具,利率并轨配合适当下调政策利率,可以更好地传导到实体经济。

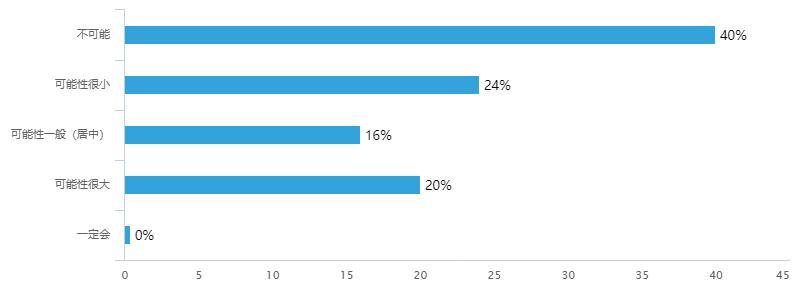

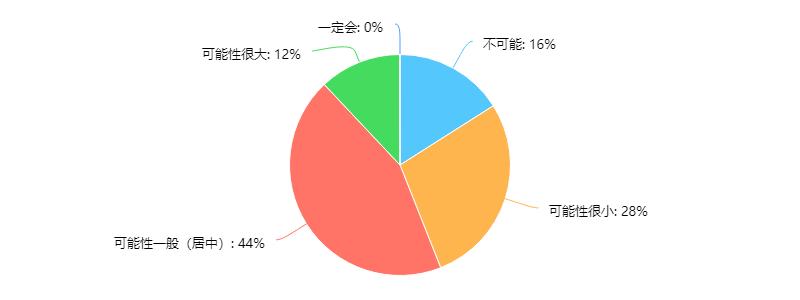

7月份降息可能性小全面降准空间有限

对于市场较为关注的7月份是否存在降息降准可能,新华财经调查显示,有40%的受访专家认为7月份不可能降息,24%的受访专家认为可能性很小;在降准方面,44%的受访专家认为可能性一般,还有28%的受访专家认为可能性很小。整体来看,受访分析师对此观点存在一定分歧。

受访专家对于7月份是否降息的预测

受访专家对于7月份是否降准的预测

有受访专家认为,7月资金缺口较大,“降准”窗口再次打开存在一定的可能性,以减缓短期续作压力,释放中长期流动性;但G20会谈后,贸易谈判预期有所改善,货币政策大幅对冲的必要性下降,7月尚有“并档降准”落地和TMLF操作,且美联储议息会议决议位于月末,从降准窗口可能打开的时点来看,似乎7月之后更为稳妥。

也有受访专家称,《政府工作报告》和国务院常务会议提出,五大国有银行小微企业贷款余额要增长30%以上,小微企业信贷综合融资成本在去年基础上再降低一个百分点。不管是从五大行角度,还是从小微贷款实际投放主体股份行和中小银行而言,当前面临严峻的负债结构和流动性分层问题,想要实现上述目标,只能继续对中小银行实施定向降准。

交通银行首席经济学家连平日前在2019中国首席经济学家论坛表示,一般情况下,降准、降息的空间不会太大,尤其是对于降息来说,还需要推进利率市场化改革。

但明明表示,多次降准后,全面降准空间有限。面对货币政策趋于结构性与信贷化的明确方向,定向降准政策方向明了。对“后两档”定向降准、尤其是针对“第二档”中型银行的定向降准除了能支持小微、民营企业信贷外,信用派生效果也更理想。

明明提出,全球货币政策进入降息周期,国内外因素共同提高降息预期,他认为首先是通过公开市场操作利率,即逆回购和MLF,或者TMLF操作利率跟随下调。随着利率利率市场化不断深入发展,形成LPR引导贷款利率的机制,最终形成OMO-MLF-LPR-贷款利率的利率调控框架。

(孔瑞敏、胡笑红、张无、翟卓对此文亦有贡献)

编辑:孔瑞敏

声明:新华财经为新华社承建的国家金融信息平台。任何情况下,本平台所发布的信息均不构成投资建议。