【发行情况】

本次杭电股份总共发行不超过7.8亿元可转债。优配:每股配售1.135元面值可转债;仅网上发行,T-1日(3-5周一)股权登记日;T日(3-6周二)网上申购;T+2日(3-8周四)网上申购中签缴款。配售代码:753618;申购代码754618。

【条款分析】

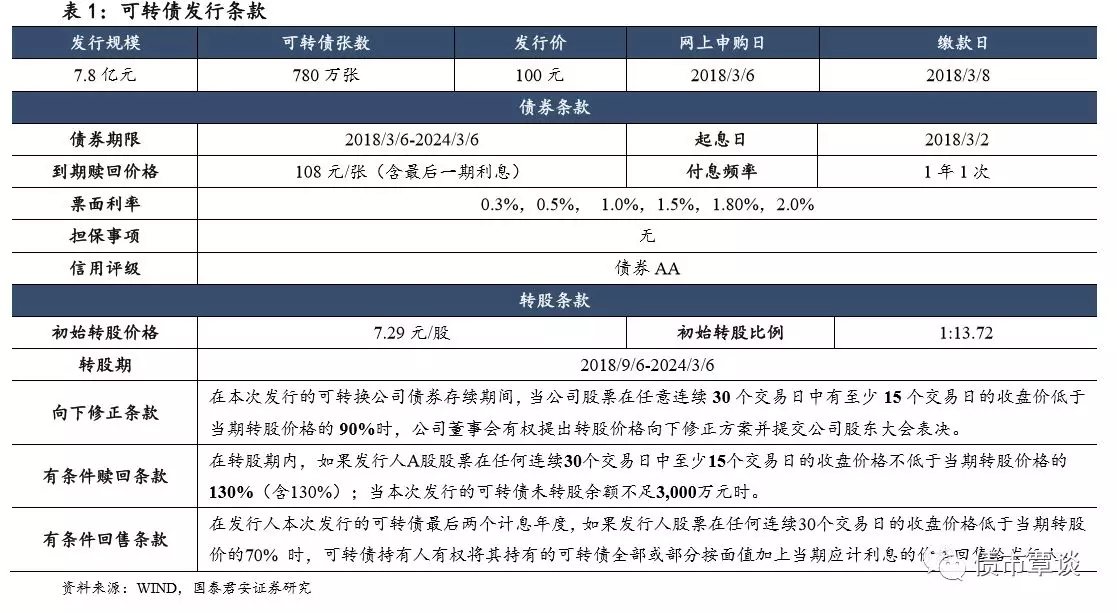

本次可转债发行期限6年,票息为递进式(0.3%,0.5%, 1.0%,1.5%,1.8%,2.0%),到期回售价为108元(含最后一期利息)。评级为AA,按照6年AA信用债估值YTM5.93%计算,纯债价值为79.73元,YTM为2.11%,债底保护一般。发行6个月后进入转股期,初始转股价7.29元,公告日前一日正股收盘价7.30元,初始平价100.14元。条款方面,条款方面,15/30+90%的下修条款偏高,15/30+130%的有条件赎回条款,30/30+70%的回售条款偏中性。可转债的潜在稀释比率中等略偏高,稀释比率约为15.57%。

【公司基本面】

杭电股份公司是国内综合线缆供应商,传统主营为电线电缆,2017年通过并入富春江光电涉入光纤制造领域。传统业务仍然业绩主要贡献者,其中电缆对收入贡献大,民用线缆毛利率更高。整体业绩受上游原材料铜和铝的价格影响较大,2016年以来毛利率不断压缩。2017年度根据业绩快报显示,公司营业收入为41.61亿元,同比增长13.24%,实现归母净利润1.00亿元,同比减少28.78%。目前公司市值为49.8亿元左右,PE TTM在50倍左右,接近行业中游水平,绝对估值也不算低。

【发行定价】

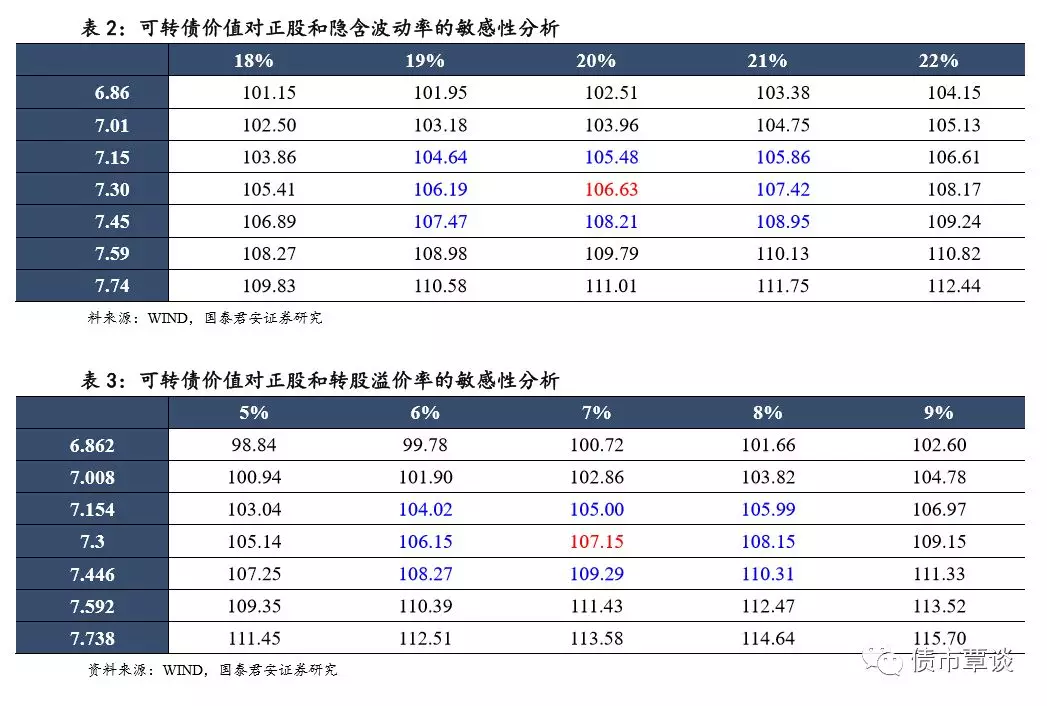

绝对估值法,标的股票过去60日和120天的年化波动率分别为42%和40%,根据对个券走势的分析,假设隐含波动率为18%-22%,以公告日前一日正股价格计算的可转债理论价格为105-108元。相对估值法,参考平价可类比标的有久其转债、常熟转债,当前转股溢价率为【7%,9%】;考虑规模则可类比标的为久其转债等,溢价率为7%左右。参考近期转债上市日表现,杭电转债上市首日转股溢价率【6%,8%】,则相对估值为106-108元。预计杭电转债上市首日价格在106-108元区间。

【申购建议】

杭电股份总股本6.87亿股,2017年年报显示前十大股东持股比例61.84%,如果假设原股东配售比例在40%,则剩余4.68亿元供投资者申购,预计中签率仍不高。作为通鼎后的又一只电缆转债,但考虑到权益市场背景,难以复制通鼎转债最高涨至665的历史。公司主营业务较为传统,亦不属于行业龙头,且正股与转债盘子都不大,条款中下修条款略宽松,整体亮点不多。综合以上分析,建议积极参与一级打新,二级配置价值有限。