新华财经上海4月3日电 随着基金年报的悉数披露,公募基金的投资“偏爱”一览无遗。整体来看,贵州茅台、宁德时代、五粮液等500只股票聚集了公募基金超八成资金,而另外1000多只股票却无人问津。

为何公募基金的投资集中度和相似度越来越高?当核心资产出现震荡调整时,中小票的机会来了吗?

公募持仓一九效应明显

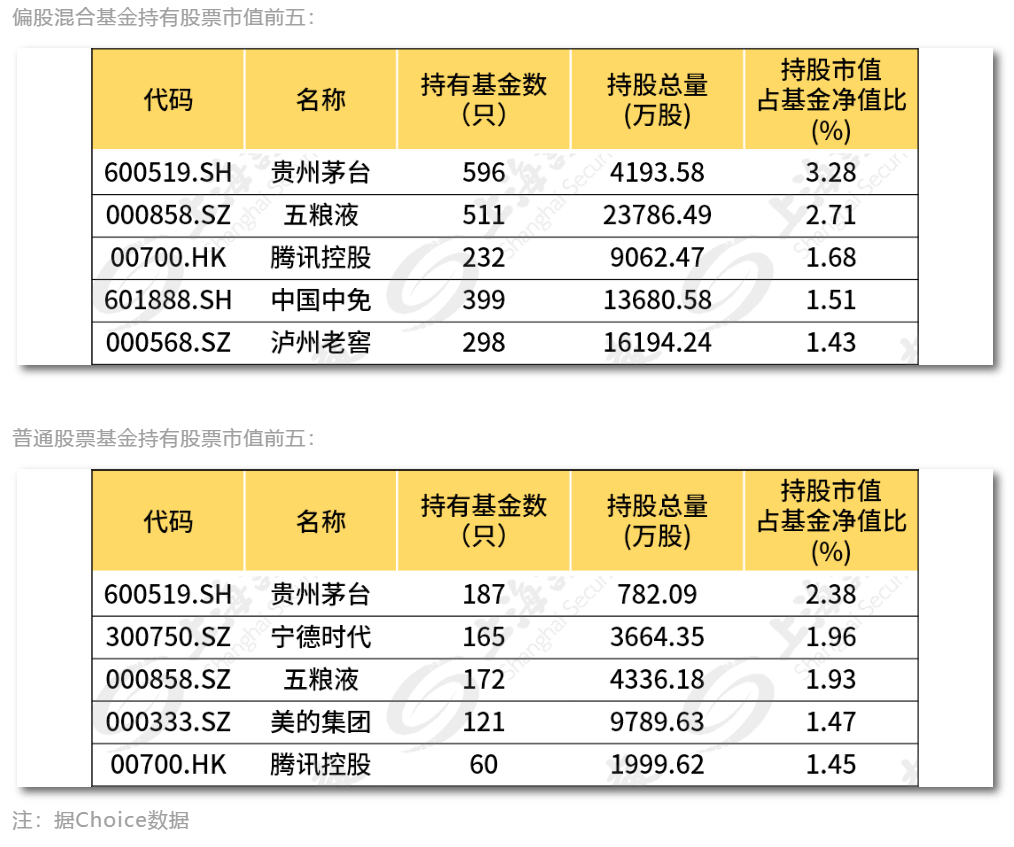

主动权益基金能够充分地体现基金经理的选股偏好。Choice数据统计显示,截至去年底,普通股票型基金的持股数量达到2591只,其中A股数量达到2352只,H股的数量为239只;偏股混合型基金的持股数量达到2658只,其中,A股数量2404只,H股的数量为254只。

值得注意的是,公募基金持股集中度相对较高。数据显示,基金持有市值排名前500名的股票,在普通股票型基金持股市值中的占比合计达到83.53%,在偏股混合型基金持股市值中的占比合计达到80.91%。

基金持仓前500只股票的市值大都超过了百亿元,市值大、流动性强的行业龙头公司深受机构的喜爱,比如酒类龙头贵州茅台、五粮液、泸州老窖等,医药龙头恒瑞医药、长春高新等,消费电子龙头立讯精密、房地产龙头万科A等。

与核心赛道的拥挤相比,一些小市值股票逐渐被放弃。按照偏股混合基金、普通股票基金持股情况来看,A股4236只股票中已有约1800只股票无人问津。

为何都买核心资产

创金合信基金基金经理王先伟表示,过去在中国经济快速发展的时代,市场对能够快速增长这个因素比较重视,更着重于用PEG(市盈率相对盈利增长比率)的视角去评估企业。到了近一两年,在新冠疫情影响下全球经济增长出现下滑,市场则更加看重强调营业持续性和稳定性,对稳定类龙头用DCF(现金流折现)的视角去评估,并演变发展成极端重视企业的长期稳定性预期。

面对当前核心资产的大幅调整,创金合信基金也表示,春节以来,一些核心资产的累计跌幅达到30%-50%。考虑到经济强劲复苏的趋势,多数龙头公司的业绩增速基本符合预期或者超预期,在相关风险充分释放的前提下,会在短期支撑股价的表现。但从市场来看,整体将向风格、市值、行业相对均衡的方向进行调整。

中小票还有机会吗?

记者从多家基金公司了解到,基金公司逐渐重视对中小市值股票投资机会的挖掘。

一位以成长型投资见长的公募投资负责人表示,龙头公司都是从中小公司发展壮大起来的,相较于核心资产投资机会已被充分挖掘,先于市场寻找中小股票的投资机会更容易获得超额收益。经济转型的大背景下,在新经济、创新产业模式的推动下,A股将出现大量的优秀公司。

对于中小股票的研究,上述负责人也表示,依然要坚持回归投资的本质,以基本面驱动力投资,对于成长性高、估值合理的股票可以纳入股票白名单,但需要考虑组合流动性、市值管理等因素,应对纳入白名单的标准、组合的投资比例进行严格的分类管控。“对小股票的投资,是一个循序渐进的过程,需要密切跟踪。”

不过,从中小股票整体而言,一位基金经理表示,有一批小股票缺乏投资价值,期待资本市场制度逐渐完善后,形成良好的优胜劣汰机制。

编辑:林郑宏

声明:新华财经为新华社承建的国家金融信息平台。任何情况下,本平台所发布的信息均不构成投资建议。