新华财经北京6月25日电(王菁)债市周二(25日)早间小幅走强,股指低开低走对债市期现券形成一定支撑。国债期货主力追回上日跌幅、午盘收涨0.17%,中长期现券收益率普遍回落;转债指数及个券受股市带动明显下行;临近半年末时点,银行间隔夜利率重返1%上方、银行间短期资金价格及上交所国债逆回购多数走高,不过市场流动性总量维持在高位,央行虽暂停逆回购,但月底还将有财政投放补充流动性。

市场人士表示,资金价格再度明显走低空间较小,债市近期买盘偏清淡,现券区间震荡。市场担心政策出现边际变化,因此长端券种走势缺乏明确方向。由于近期消息面变数较大,市场普遍存在观望情绪。

银行间现券市场早间表现平稳,中长期券种利率小幅回落。10年国开活跃券190210收益率盘初几笔稍有升高0.25bp,此后持续回落,该券利率最新报3.6133%下行0.92bp,成交净价100.3;190205券收益率跌0.25bp至3.7475%;10年期国债190006收益率最新成交在3.235%走低0.75bp,上日尾盘为3.2475%。国债期货方面,10年主力T1909开平后一路上涨,最高涨近0.25%至97.55,临近午盘涨幅稍有收窄,收盘报97.475涨0.17%。

一级市场方面,当日地方债继续大量供给,贵州省发行310.36亿元、湖南省发行139.8亿元、山东省发行404.81亿元;此外,还有100亿元两期国开行金融债增发。

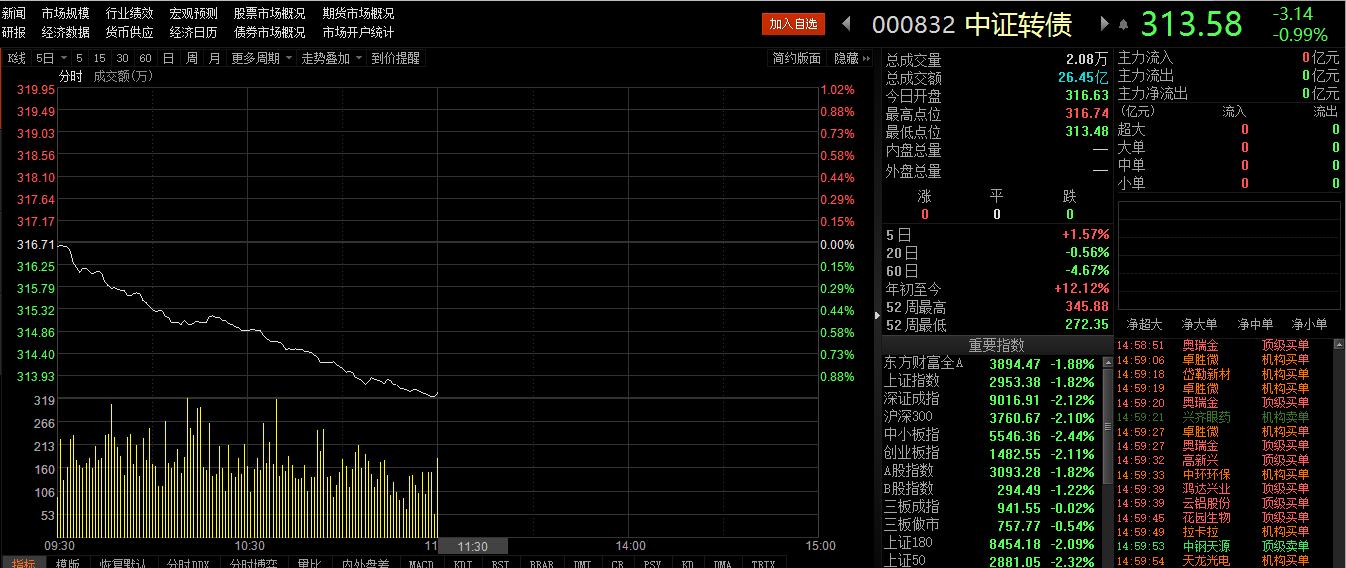

转债市场今日随沪深股市情绪大幅走低,中证转债指数低开低走、持续下滑,截至午盘收市,下跌0.99%报313.58,两市正常交易的161只个券中有145只收跌,其中跌幅联泰转债、久其转债跌幅居前,不过泰晶转债逆势上涨5.52%,主要受其正股泰晶科技涨停带动。

海通证券姜超的可转债中期策略报告显示,年内转债经历了先涨后跌,一季度转债上涨,二季度下跌。风格上股性券、小盘券表现较好;行业上成长板块表现较好。估值方面,目前转股溢价率均值23.4%,年内下降了14.2个百分点,其中股性券和债性券估值均处于均值水平以下,混合性券估值则相对偏高。1-5月转债发行数量达到52只,金额在1500亿元左右,已经大幅超过18年全年的转债发行规模( 790亿元左右),需求回暖。

央行早间公告,目前银行体系流动性总量处于合理充裕水平,今日不开展逆回购操作,因当日无逆回购到期,实现零回笼零投放。不过本周无逆回购到期,季末前估计央行也很难回收资金,而且月底还将有财政投放补充流动性,预计月底前资金面还将保持宽松局面。

有业内人士分析称,市场预计资金面“中考”料平稳度过,一方面,央行自上周以来持续加大资金投放力度,仅上周就累计净投放流动性3250亿元。另一方面,也与金融机构半年末资金使用节奏有关。

资金价格方面,盘初银行间和交易所市场资金利率多数走高,银行间市场上DR001加权平均价涨至1.06%左右,重返1%上方;上交所国债逆回购91天及以下品种延续普涨,1天回购涨15bp至2.19%左右。隔夜shibor报1.0230%,上涨2.30bp;7天shibor报2.4660%,上涨14.00bp。

中信证券分析师明明报告称,隔夜回购破1%后短期难大幅回升。他认为,自同业市场受到冲击后,央行等监管、中介机构相继采取措施稳定市场情绪,带动隔夜回购利率下行至1%以下,流动性分层现象虽然依然存在但有所缓解。展望未来货币政策,当前流动性总量宽松已经到达了一个极致,央行不大可能在继续增加流动性净投放,7月份是税收大月,如果叠加央行在季末之后暂停短期操作,流动性出现波动的可能性较高。

而该机构观点还表示,债券回购市场对押券资质要求上浮所导致的结构性“流动性短缺”短期内难以逆转。GC-001的“最高价-开盘价”利差持续高于DR-001的利差或说明银行间与非银机构的流动性分层现象仍存,非银机构的流动性水平仍低于银行间流动性水平。

中信证券首席经济学家诸建芳则认为,接下来央行还有进一步降准的空间,年内或仍有1次到2次定向或非定向降准可能,再启时点大概率在6、7月份。

华泰证券固收分析师张继强表示,在近期多方政策对冲、呵护下,债市信心有所修复,流动性梗阻、信用分层问题暂时有所缓解。这主要包括:总量流动性保持充裕,完善债券交易违约处置机制,用质押物信用补充机构信用,重建融出方的信心和融出意愿;通过头部券商发挥流动性渠道疏通的作用以及重建市场信心等;此外,中美利差拉大提升了国内债市的安全边际,利率向下的阻力总体要更小,总体来看,近期利率债在振荡中等待机会。

编辑:王柘

声明:新华财经为新华社承建的国家金融信息平台。任何情况下,本平台所发布的信息均不构成投资建议。